## **一、进入方式**

### **方式一:搜索框**

进入页面之后,在右上角的搜索框中输入关键字【增值税及附加税(费)申报(一般纳税人适用)】

点击【搜索】,系统会查询到所有关键字的内容,点击【增值税及附加税(费)申报(一般纳税人适用)】即可进入功能。

### **方式二:点击进入**

纳税人可以通过点击【我要办税】→【税费申报及缴纳】→【增值税及附加税(费)申报】→【增值税及附加税(费)申报(一般纳税人适用)】功能:

## **二、电子税务局操作步骤**

## **1、填写申报表**

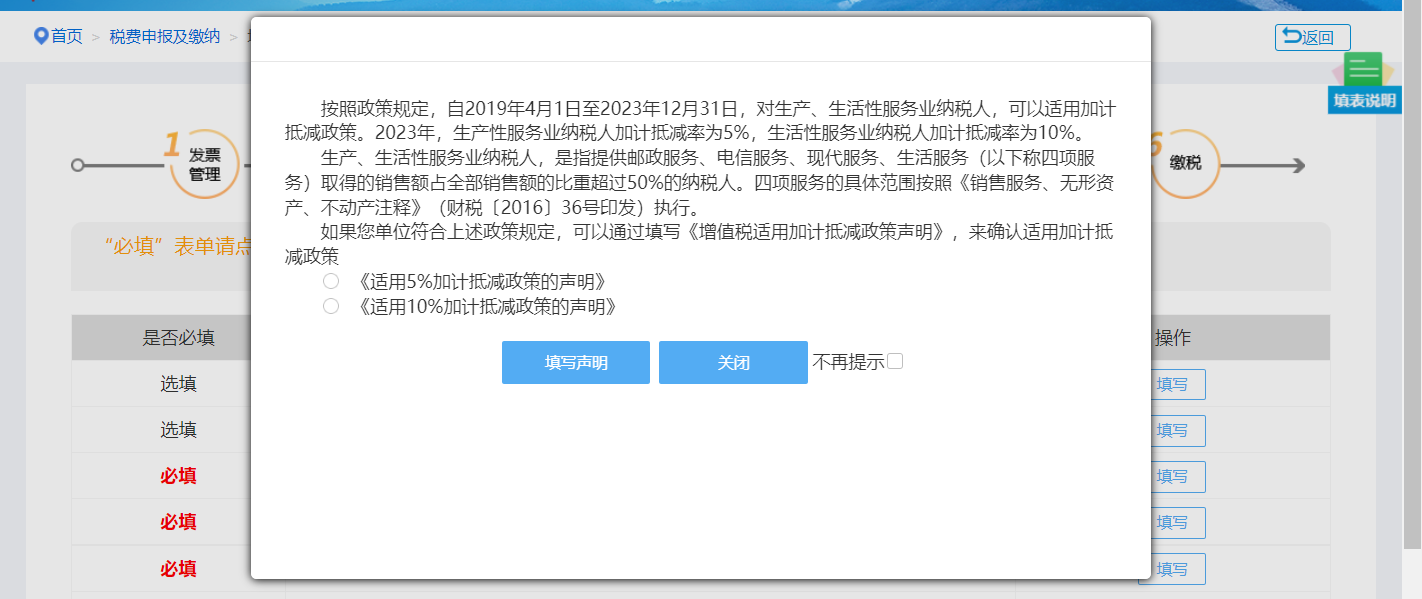

进入【增值税及附加税(费)申报(一般纳税人适用)】功能后,系统会弹出如下提示信息,点击【填写声明】按钮,系统将跳转到“适用加计抵减政策的声明”功能;点击【关闭】按钮则关闭该提示。

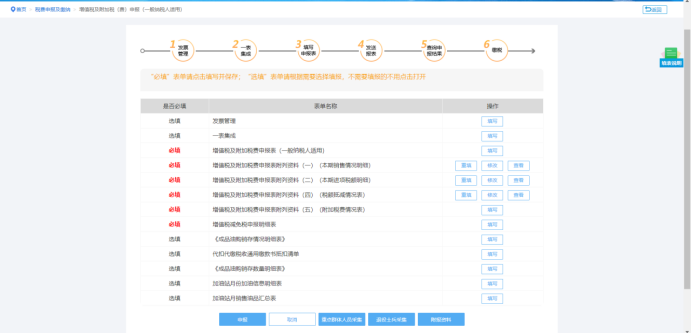

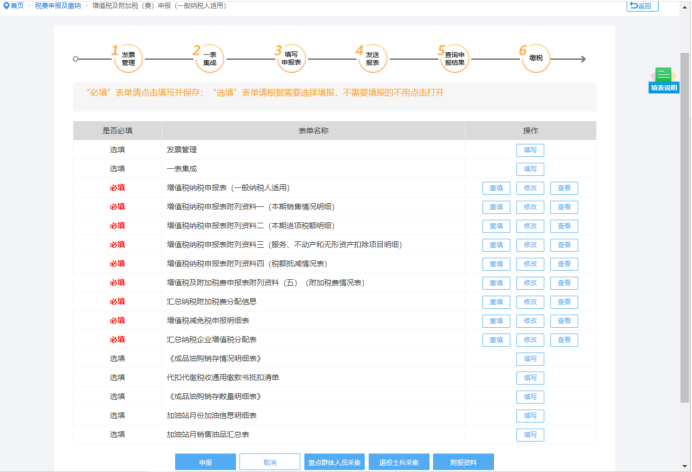

申报表填写,请自上而下按顺序填写各申报表,先附表后主表,而附表五须在主表填写完成后再填写:

注意:“必填”的项目必须要填报,否则无法申报。

“选填”的项目请根据实际情况选择填报。

以下是各申报表截图。

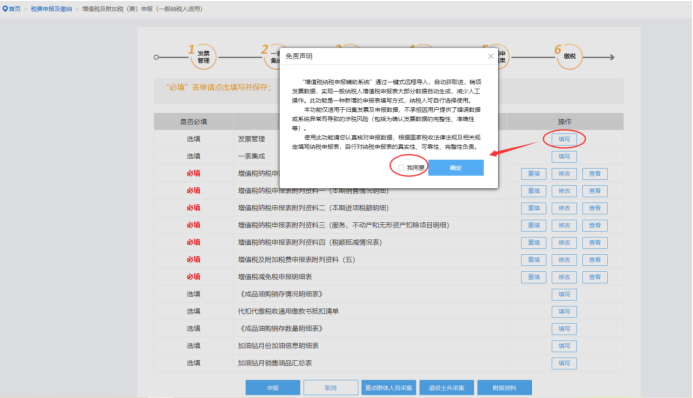

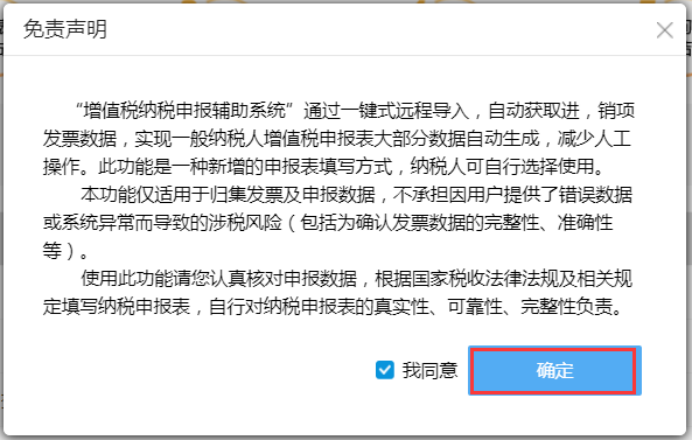

**A、发票管理(选填)**点击【填写】按钮,系统会弹出如下提示信息,勾选“我同意”后,点击【确定】按钮:

发票信息确认无误后,点击【保存】按钮,发票数据会自动预填到对应附表:

进入【进项明细查询】,显示标红提示“温馨提示:目前明细数据统计存在延迟,若与实际明细不符,请以汇总数据为准。”

**B、一表集成(选填):**

点击一表集成右侧【填写】按钮,进入增值税一表申报页面,如实填写申报表数据后,点击下方的【保存】按钮保存报表:

**(1)增值税纳税申报表附列资料一(本期销售情况明细)(必填):**

发票管理获取到的销项数据,会提取到附表一的相应栏次,填写并核对数据无误后,点击“保存”按钮保存附表一:

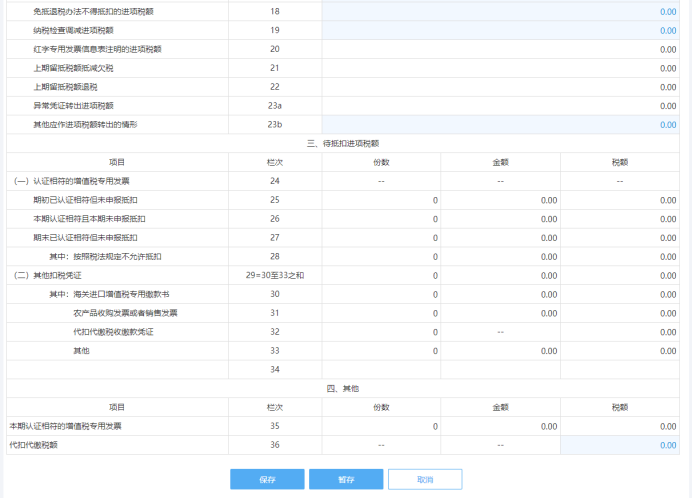

**(2)增值税纳税申报表附列资料二(本期进项税额明细)(必填):**

发票管理获取到的进项数据,会提取到附表二的相应栏次,填写并核对数据无误后,点击“保存”按钮保存附表二:

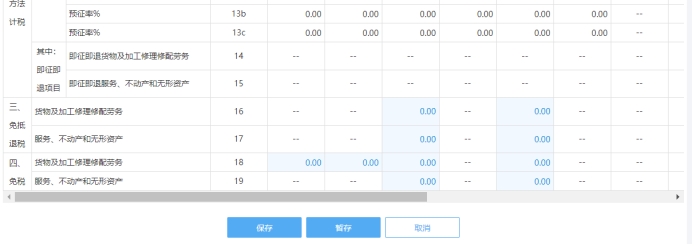

**(3)增值税纳税申报表附列资料三(服务、不动产和无形资产扣除项目明细)(必填):**

数据填写并核对无误后,点击“保存”按钮保存附表三:

**(4)增值税纳税申报表附列资料四(税额抵减情况表)(必填):**

数据填写并核对无误后,点击“保存”按钮保存附表四:

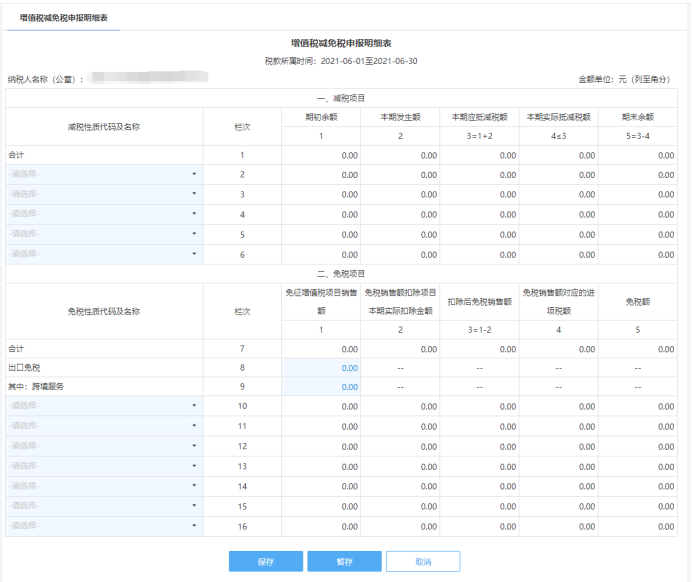

**(5)增值税减免税申报明细表(必填):**

数据填写并核对无误后,点击“保存”按钮保存减免表:

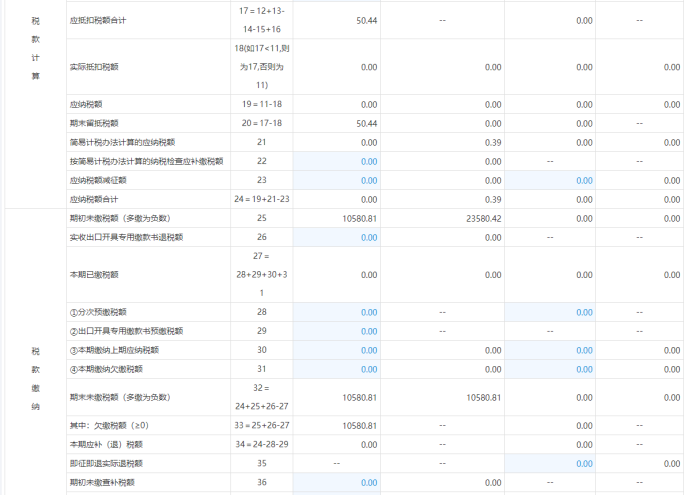

**(6)增值税纳税申报表(一般纳税人适用)(必填):**

附表数据填写保存后,会将数据带入到主表对应栏次,经办人地址为必填项,数据填写并核对无误后,点击“保存”按钮保存主表:

**(6)增值税及附加税费申报表附列资料(五)(必填):**

主表数据填写保存后,会将数据带入到附表五对应栏次。系统自动判断纳税人本期税费适用小微企业“六税两费”减征政策、减征政策适用主体、适用减征政策起止时间,自动带出小微企业“六税两费”减征政策的减免性质和减征比例,自动计算减征额。数据核对无误后,点击“保存”按钮保存附表五。

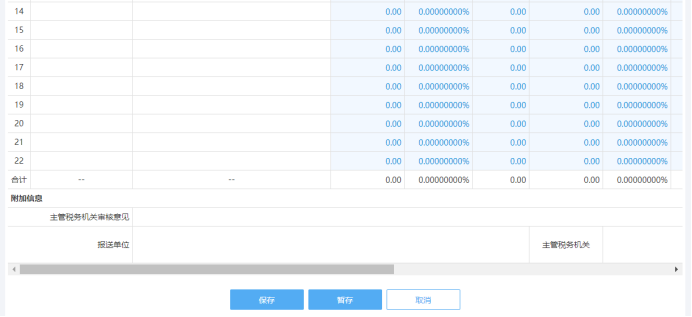

**(7)汇总纳税企业增值税分配表(必填):**

如果纳税人是增值税总分机构,还需要填写《汇总纳税企业增值税分配表》。数据填写并核对无误后,点击“保存”按钮保存《汇总纳税企业增值税分配表》:![]

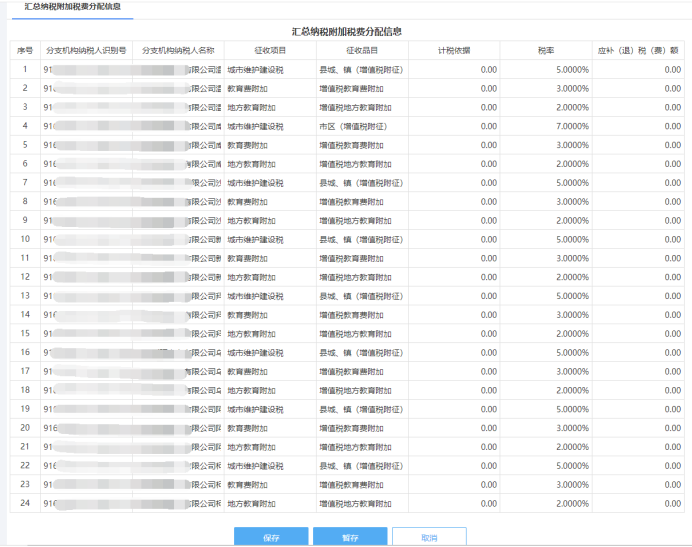

**(7)汇总纳税附加税费分配信息(必填):**

如果纳税人是增值税总分机构,还需要填写《汇总纳税附加税费分配信息》此表需要在附报五填写后方可填写。数据填写并核对无误后,点击“保存”按钮保存《汇总纳税附加税费分配信息》:

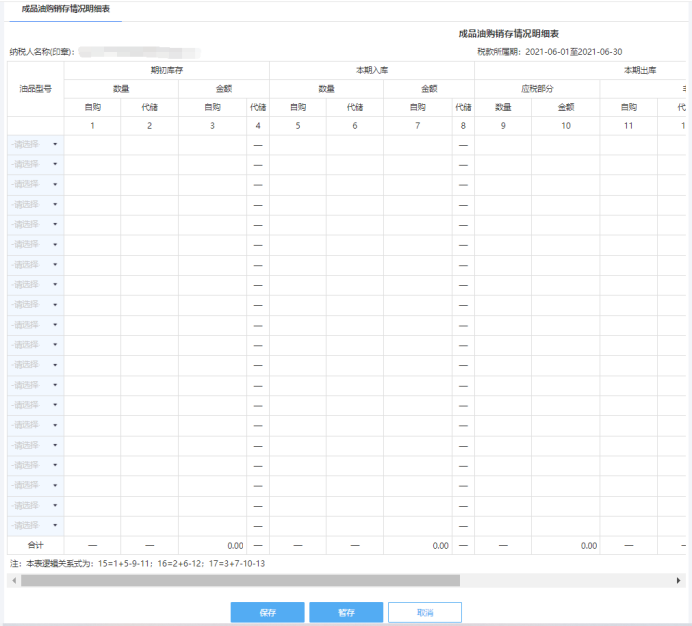

**1)《成品油购销存情况明细表》(选填):**

数据填写并核对无误后,点击“保存”按钮,保存成品油购销存情况明细表:

**2)代扣代缴税收通用缴款书抵扣清单(选填):**

数据填写并核对无误后,点击“保存”按钮,保存代扣代缴税收通用缴款书抵扣清单:

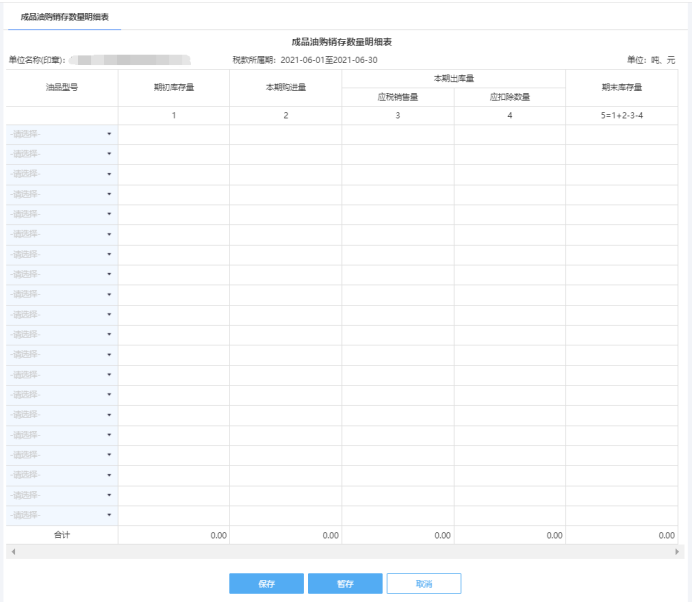

**3)《成品油购销存数量明细表》(选填):**

数据填写并核对无误后,点击“保存”按钮,保存成品油购销存数量明细表:

**4)《加油站月份加油信息明细表》(选填):**

数据填写并核对无误后,点击“保存”按钮,保存加油站月份加油信息明细表:

**5)《加油站月销售油品汇总表》(选填):**

数据填写并核对无误后,点击“保存”按钮,保存加油站月销售油品汇总表:

若纳税人涉及附报资料上传,则在申报列表页面点击【附报资料】按钮上传附报资料。

## **2、发送申报表**

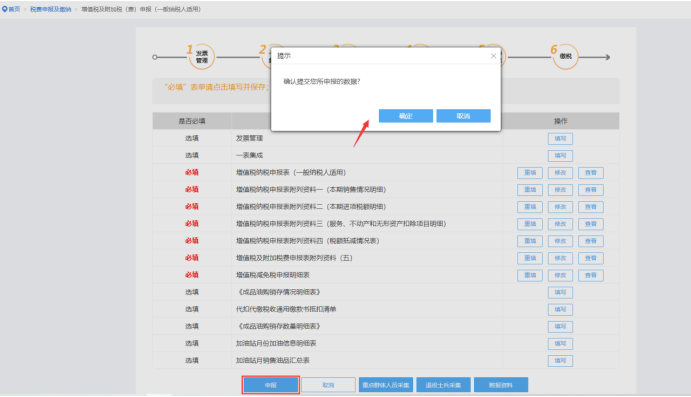

上述报表填写完成后,点击“申报”按钮发送增值税报表,弹出提示:“确认提交您所申报的数据?”,点击【确定】发送申报表,点击【取消】返回报表填写页面。

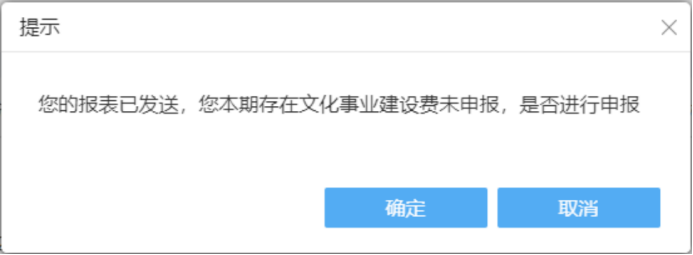

提示界面点击【确定】按钮,若纳税人同时存在“文化事业建设费”未申报,则系统自动弹出“您的报表已发送,您本期存在文化事业建设费未申报,是否进行申报”的提示:

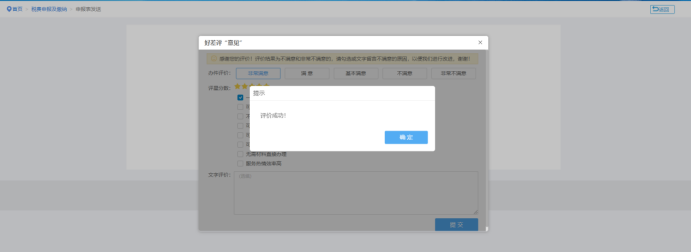

点击【确定】跳转到文化事业建设费申报表填写页面,点击【取消】则系统弹出好差评页面,评价或关闭好差评页面,系统在10秒倒计时后跳转到【申报结果查询】页面:

在【申报结果查询】页面,系统判断是否弹出退抵税提醒,若符合退抵税提醒条件,则弹出提示:

下设“不符合退税条件”、“暂不申请退税”、“立即申请退税”三个选项。

1)点击“不符合退税条件”按钮,则关闭提示。

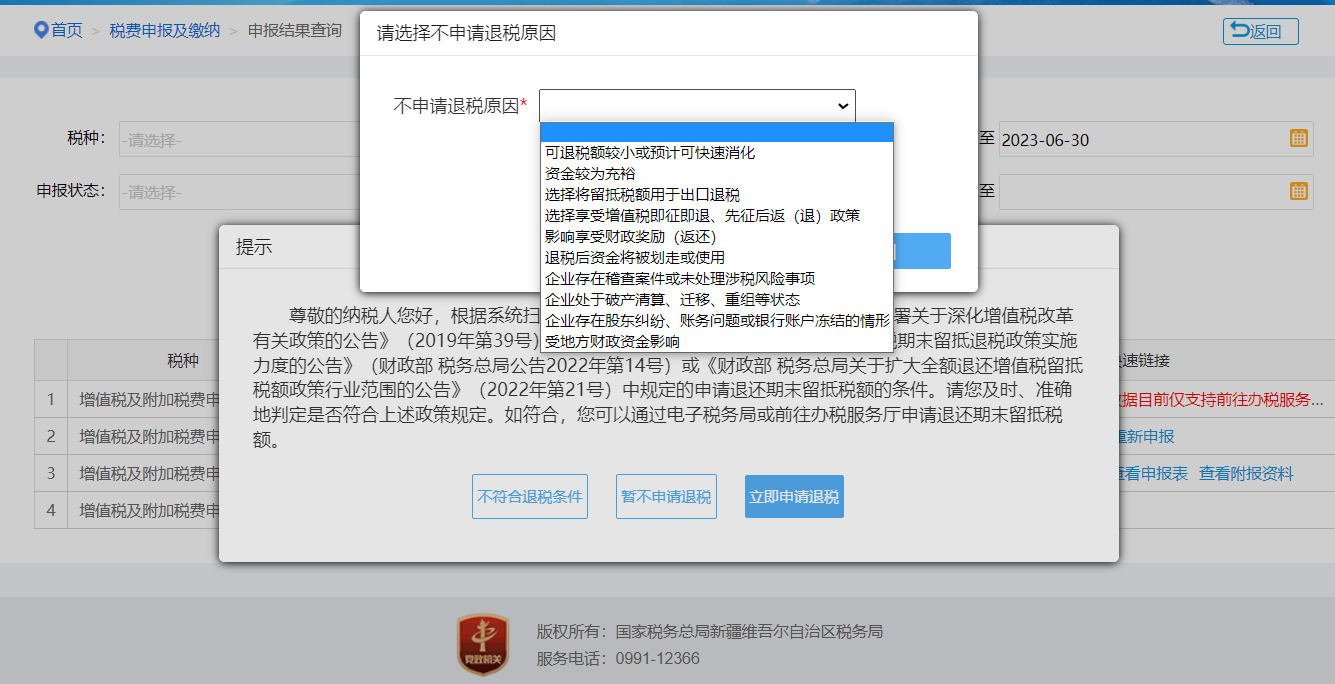

2)点击“暂不申请退税”按钮,弹出暂不申请退税理由选择页面,由纳税人选择:

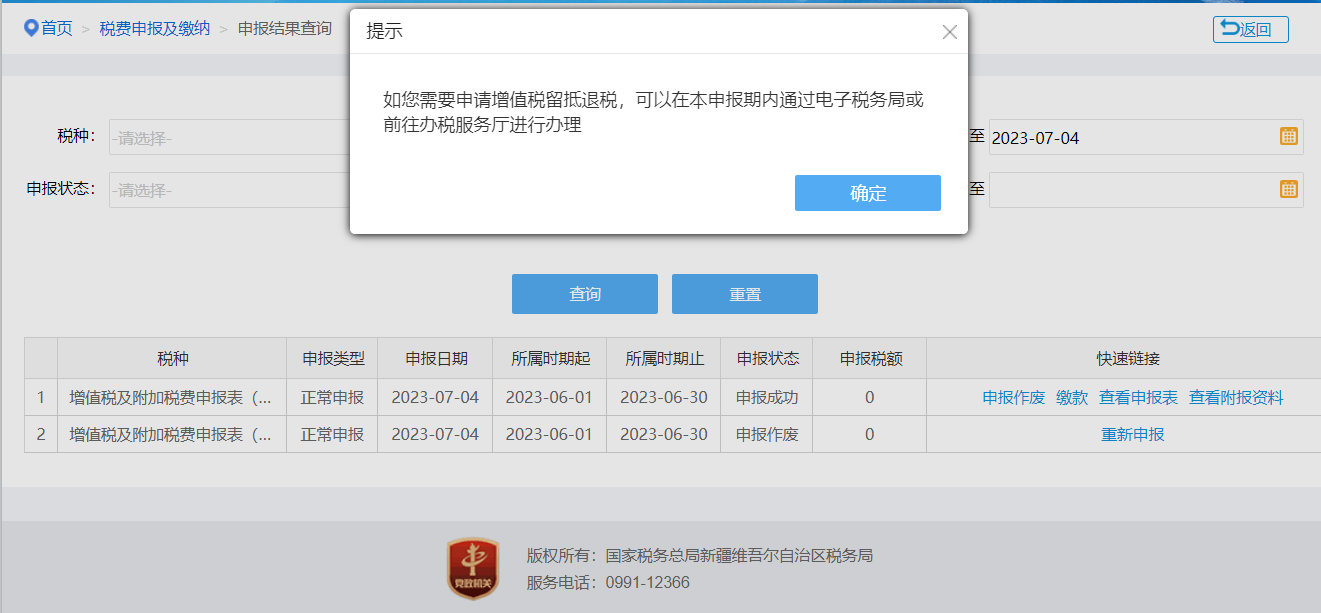

选择“暂不申请退税原因”后点【确定】按钮,弹出如下提示:“如您需要申请增值税留抵退税,可以在本申报期内通过电子税务局或前往办税服务厅进行办理”。

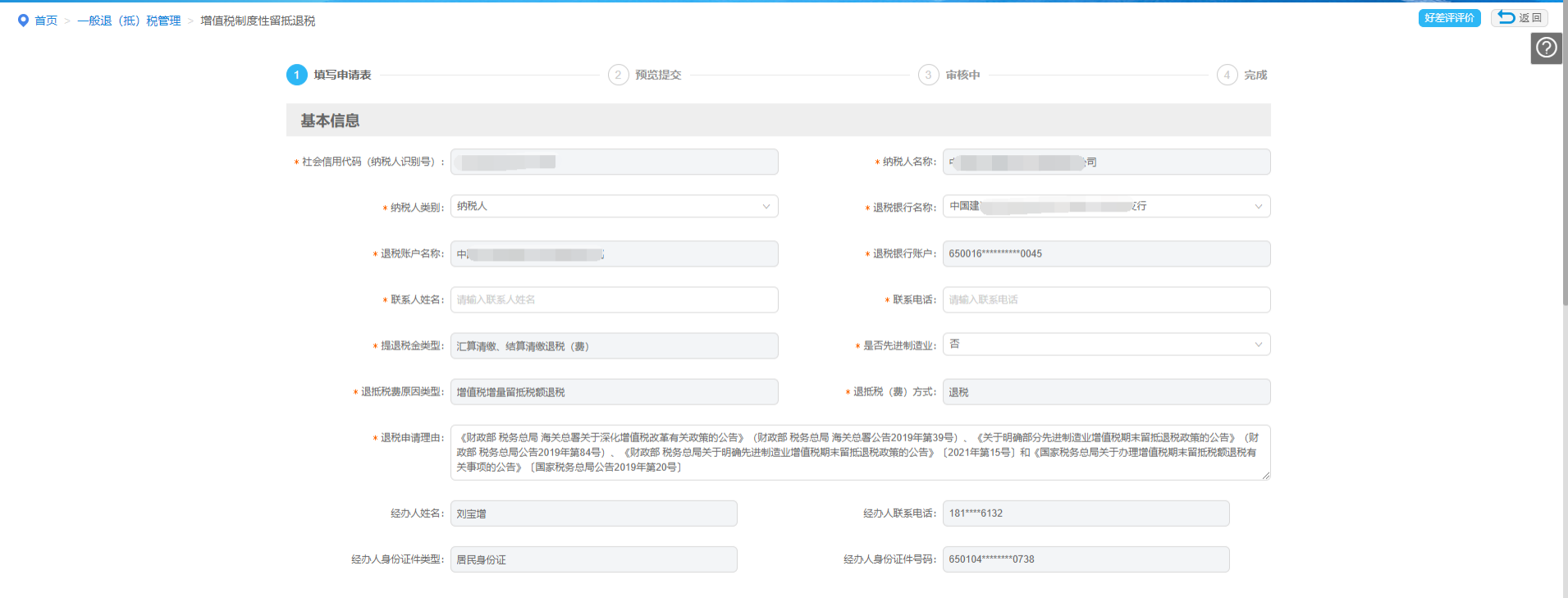

3)点击“立即申请退税”按钮,跳转至户管留抵退税功能:

## **3、查看申报结果**

在【申报结果查询】页面,选择“申报日期”,点击【查询】按钮,查询申报结果。

注意:当您进行一次查询后,需要等待10秒才可以进行下一次查询。

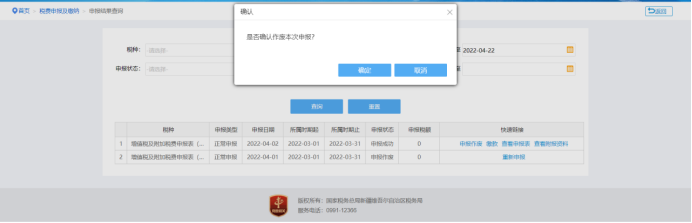

点击【申报作废】按钮可以作废本次申报,作废成功后您可以再次进行本税种的申报。

点击【缴款】按钮将进入缴款功能进行税款的缴纳。

点击【查看申报表】按钮可以查看本申报表的详细信息。

点击【查看附报资料】按钮可以查看本次上传的附报资料。

点击【查看失败原因】按钮可以查看本次申报失败的错误原因。

点击【重新申报】按钮可以再次进行本税种的申报。

注意:如果申报记录不是通过电子税务局进行的申报,“快速链接”中将显示“通过办税服务厅申报的数据目前仅支持前往办税服务厅作废”,将不能通过电子税务局对此申报记录进行任何操作。

## **4、作废申报表**

如果您发现申报错误,在未缴款前,并且在征期范围内,您可以作废本次申报,进行再次申报。若不满足以上条件,则需要前往主管税务机关前台处理。

## **5、税费缴纳**

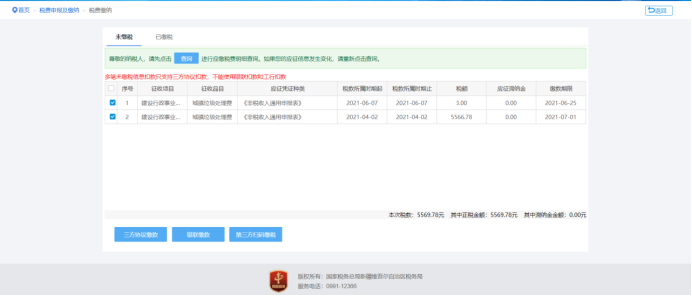

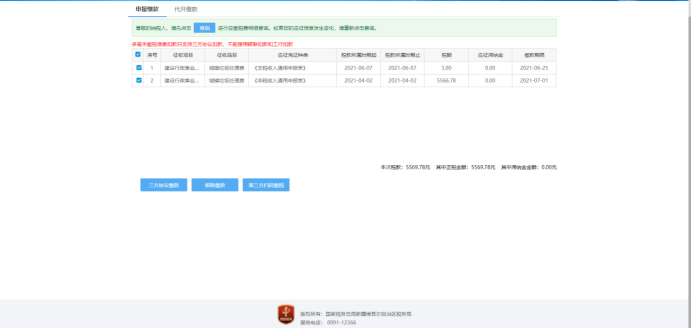

方式一:

在“申报结果查询”页面,点击【缴款】按钮进入缴款页面。

方式二:

点击菜单【我要办税】->【税费申报及缴纳】->【税费缴纳】->【税费缴纳】进入缴款页面。

点击【三方协议缴款】将使用当前纳税人签订的三方协议进行税款缴纳。

点击【银联缴款】将跳转到银联页面进行税款缴纳。

点击【第三方扫码缴税】按钮,系统将显示一个二维码,使用第三方支付软件(微信、支付宝、云闪付)扫描此二维码,根据系统提示进行税款缴纳。

## **6、打印申报表**

如果您需要打印申报表,请通过“申报结果查询”或“申报信息查询”页面,点击申报记录的【查看申报表】按钮查看此申报表,点击打印按钮进行申报表打印。

- 1.概述

- 1.1 登录与退出

- 1.1.1 自然人登录

- 用户注册

- 忘记密码

- 1.2.2 企业登录

- 1.2.3 报验户登录

- 1.2.4 代理登录

- 1.2.5 退出登录

- 1.2 使用前必读

- 1.2.1 环境检测工具的使用

- 1.2.2 常用业务设置

- 1.2.3 附报资料上传

- 1.2.4 事项监控

- 1.3 手机客户端安装

- 2.我的信息

- 2.1 纳税人信息

- 2.2 电子资料

- 2.3 用户管理

- 2.3.1纳税人信息

- 2.3.2 收藏夹管理

- 2.3.3 账户安全

- 2.3.3.1 修改密码

- 2.3.3.2 注销

- 2.3.4实名信息采集

- 3.我要办税

- 3.1综合信息报告

- 3.1.1身份信息报告

- 新办纳税人套餐

- 临时税务登记

- 扣缴税款登记

- 变更登记

- 变更社会信用代码

- 新办纳税人套餐服务(智慧版)

- 3.1.2资格信息报告

- 增值税一般纳税人登记

- 选择按小规模纳税人纳税的情况说明

- 货物运输业小规模纳税人异地代开增值税专用发票备案

- 出口退(免)税备案管理

- 研发机构采购国产设备退税备案管理

- 融资租赁企业出口退税备案管理

- 退税代理机构备案管理事项

- 退税商店备案

- 退税商店备案变更

- 出口货物劳务放弃退(免)税权备案

- 放弃适用增值税零税率备案

- 生产企业委托代办退税备案管理

- 外贸综合服务企业代办退税备案管理

- 集团公司成员企业备案

- 免税品经营企业销售货物退税备案

- 边贸代理出口备案

- 适用加计抵减政策的申明

- 适用15%加计抵减政策的声明

- 一般纳税人转小规模服务

- 电子发票服务平台初始备案

- 电子发票服务平台备案信息变更

- 电子发票服务平台税控服务器信息维护

- 电子发票服务平台备案信息查询

- 3.1.3制度信息报告

- 存款账户账号报告备案

- 财务会计制度备案

- 网签三方协议

- 自然人网签三方协议

- 终止网签三方协议

- 3.1.4税源信息报告

- 财产和行为税税源信息报告

- 1 城镇土地使用税 房产税税源信息报告

- 2 车船税税源信息报告

- 3 印花税税源信息报告

- 4 资源税税源信息报告

- 5 耕地占用税税源信息报告

- 6 契税税源信息报告

- 7 土地增值税税源信息报告

- 8 环境保护税税源信息报告

- 9 烟叶税税源信息报告

- 土地增值税项目信息采集

- 增量房房源信息报告

- 水资源税税源信息报告

- 建筑业项目报告

- 注销建筑业项目报告

- 不动产项目报告

- 注销不动产项目报告

- 土地出(转)让信息采集

- 税源申报明细报告

- 增量房销售信息采集

- 存量房销售信息采集

- 跨区域涉税事项

- 跨区域涉税事项报告

- 跨区域涉税事项报告作废

- 跨区域涉税事项报验登记(无需申请)

- 跨区域涉税事项信息反馈

- 跨区域涉税事项综合办理套餐

- 注销车辆购置税档案信息

- 补建车购税登记信息

- 跨区税源登记

- 3.1.5状态信息报告

- 注销登记

- 注销登记(优化版)

- 停业登记

- 复业登记

- 合并分立报告

- 企业所得税清算报备

- 注销扣缴税款登记

- 一照一码户清税申报

- 两证整合个体工商户清税申报

- 出口退(免)税备案变更

- 出口退(免)税备案撤回

- 延(分)期缴纳罚款申请审批

- 3.1.6特定涉税信息报告

- 车辆生产企业管理

- 证件遗失毁损管理

- 发票挂失、损毁报告

- 证件增补发

- 文化事业建设费缴费信息报告

- 增值税即征即退备案

- 个人所得税股权激励报告

- 上市公司股权激励个人所得税延期纳税备案表

- 非上市公司股权激励个人所得税延期纳税备案表

- 股票期权或认购股票个人所得税延期纳税备案

- 职工名册信息采集

- 景区门票印制申请

- 3.2发票使用

- 3.2.1发票票种核定

- 票种核定

- 3.2.2发票领用

- 电子发票申领

- 纸质发票申领

- 纸质发票申请

- 纸质发票签收

- 写盘操作流程

- 3.2.3发票代开

- 增值税专用发票代开

- 代开增值税普通发票

- 代开发票作废

- 出租不动产代开

- 3.2.4发票验旧缴销

- 发票验(交)旧

- 发票抵扣联数据采集

- 代开发票信息采集

- 发票缴销

- 海关完税凭证抵扣清单申报

- 3.2.5增值税税控系统专用设备变更发行

- 3.2.6开具红字增值税专用发票

- 红字增值税专用发票信息表开具申请

- 作废开具红字发票信息表

- 3.2.7丢失增值税专用发票已报税证明

- 3.2.8汇总代开发票

- 3.3税费申报及缴纳

- 3.3.1增值税及附加税(费)申报

- 增值税及附加税(费)预缴申报

- 增值税及附加税(费)申报(一般纳税人适用)

- 增值税及附加税(费)申报(小规模纳税人适用)

- 增值税及附加税(费)申报(小规模纳税人适用)(引导式)

- 原油天然气增值税申报

- 航空运输企业年度清算申报

- 小规模纳税人调整纳税期限申请

- 3.3.2消费税及附加税费申报

- 消费税及附加税(费)申报

- 3.3.3企业所得税申报

- 居民企业(查账征收)企业所得税月(季) 度申报

- 居民企业(查账征收)企业所得税年度申报

- 居民企业(核定征收)企业所得税月(季) 度申报

- 居民企业(核定征收)企业所得税年度申报

- 非居民企业(据实申报)企业所得税季度申报

- 非居民企业(据实申报)企业所得税年度申报

- 非居民企业(核定征收)企业所得税季度申报

- 非居民企业(核定征收)企业所得税年度申报

- 企业所得税汇总纳税总分机构信息备案

- 清算企业所得税申报

- 关联业务往来年度报告申报

- 非居民企业企业所得税自行申报

- 跨地区经营汇总纳税企业的分支机构年度纳税申报(2018年版)

- 扣缴企业所得税申报

- 非居民企业企业所得税年度申报

- 非居民企业企业所得税预缴申报

- 企业所得税预缴申报

- 3.3.4其他申报

- 车购税申报

- 代收代缴车船税申报

- 申报介质导入

- 水资源税申报

- 扣缴储蓄存款利息所得个人所得税申报

- 存量房交易申报

- 其他代扣代缴、代收代缴申报

- 3.3.5综合申报

- 通用申报表(税及附征税费)

- 定期定额户自行申报

- 房产交易申报

- 委托代征报告

- 印花税票代售报告

- 委托代征证券交易印花税

- 代扣代缴证券交易印花税申报

- 财产和行为税合并纳税申报

- 1 财产和行为税税源信息报告

- 1.1 印花税税源信息报告

- 1.2 城镇土地使用税 房产税税源信息报告

- 1.3 车船税税源信息报告

- 1.4 环境保护税税源信息报告

- 1.5 资源税税源信息报告

- 1.6 土地增值税税源信息报告

- 1.7 耕地占用税税源信息报告

- 1.8 契税税源信息报告

- 1.9 烟叶税税源信息报告

- 2 财产和行为税合并纳税申报

- 印花税一键零申报

- 3 申报结果查询

- 4 税费缴纳

- 5 申报作废

- 3.3.6逾期申报

- 3.3.7财务报表报送

- 财务报表报送与信息采集(企业会计准则)

- 财务报表报送与信息采集(企业会计准则)(年报)

- 财务报表报送与信息采集(小企业会计准则)

- 财务报表报送与信息采集(小企业会计准则)(年报)

- 财务报表报送与信息采集(企业会计制度)

- 财务报表报送与信息采集(企业会计制度)(年报)

- 财务报表报送与信息采集(政府会计准则制度)

- 财务报表报送与信息采集(政府会计准则制度)(年报)

- 财务报表报送与信息采集(其他会计制度)

- 财务报表报送与信息采集(其他会计制度)(年报)

- 企业集团合并财务报表报送与信息采集

- 3.3.8申报辅助信息报告

- 境内机构和个人发包工程作业或劳务项目备案

- 境内机构和个人发包工程作业或劳务合同款项支付情况备案

- 欠税纳税人处置不动产或者大额资产报告

- 免征证券(股票) 交易印花税股权过户信息采集

- 特别纳税调整相关资料

- 税收调查企业数据采集

- 对外合作开采石油企业信息采集

- 企业集团数据采集

- 成品油消费税涉税信息采集

- 农产品增值税进项税额扣除标准备案

- 源泉扣缴合同信息采集及变更

- 小微金融增值税优惠政策数据统计

- 石油企业分税基础信息采集

- 3.8.9财务报表数据转换

- 3.3.10税费缴纳

- 税费缴纳

- 缴款凭证打印

- 3.3.11申报更正

- 申报作废

- 申报错误更正

- 3.3.12非税收入申报

- 非税收入通用申报

- 残疾人就业保障金申报

- 文化事业建设费申报

- 废弃电器电子产品处理基金申报

- 油价调控风险准备金申报

- 代扣代缴文化事业建设费申报

- 矿区使用费预缴申报

- 矿区使用费年度申报

- 城镇垃圾处理费申报

- 非税收入通用申报(国有土地使用权出让收入)

- 非税收入通用申报(矿产资源专项收入)

- 3.2.13个人所得税申报

- 3.3.14清税注销税(费)申报

- 3.3.15延期申报

- 3.3.16税种综合申报

- 3.3.17 批量办税套餐

- 3.3.18 单位社会保险费申报

- 3.3.19 城乡居民社会保险费申报

- 3.3.20灵活就业人员社会保险费申报

- 3.4税收减免

- 税收减免备案

- 税收减免核准

- 跨境应税行为免征增值税报告

- 增值税纳税人放弃免(减)税权声明

- 3.5证明开具

- 开具税收完税证明(表格式)

- 开具税收完税证明(文书式)

- 非居民企业汇总申报企业所得税证明

- 中国税收居民身份证明

- 服务贸易等项目对外支付税务备案

- 资源税管理证明

- 转开税收完税证明

- 转开印花税票销售凭证

- 转开税收缴款书(出口货物劳务专用)

- 开具中央非税收入统一票据

- 开具无欠税证明

- 3.6税务行政许可

- 企业印制发票审批

- 对纳税人延期缴纳税款的核准

- 对纳税人延期申报的核准

- 对纳税人变更纳税定额的核准

- 增值税最高开票限额审批

- 对采取实际利润额预缴以外的其他企业所得税预缴方式的核定

- 3.7 核定管理

- 定期定额户申请核定及调整定额

- 增值税进行税额扣除标准核定申请

- 定期定额户申请终止定期定额征收方式

- 3.8 一般退(抵)税管理

- 误收多缴退抵税

- 入库减免退抵税

- 汇算清缴结算多缴退抵税

- 车辆购置税退税

- 车船税退抵税

- 增值税期末留抵税额退税

- 石脑油、燃料油消费税退税

- 不予加收滞纳金审批

- 3.9 出口退税管理

- 3.10增值税抵扣凭证管理

- 逾期增值税抵扣凭证管理

- 未按期申报抵扣增值税扣税凭证抵扣管理

- 3.11税务代保管资金收取

- 3.12预约定价安排

- 预约定价安排(预备会谈)

- 预约定价安排(谈签意向)

- 预约定价安排(正式申请)

- 3.13纳税信用

- 纳税信用补评

- 纳税信用复评

- 3.14涉税专业服务机构管理

- 税务师事务所管理

- 税务师事务所行政登记

- 税务师事务所行政登记变更

- 税务师事务所行政登记终止

- 其他涉税专业服务机构管理

- 涉税专业服务协议信息采集

- 涉税专业服务协议信息变更及终止

- 涉税专业服务恢复

- 涉税专业服务机构信息采集

- 涉税专业服务机构信息变更

- 涉税专业服务人员信息采集

- 涉税专业服务人员信息变更

- 涉税专业服务专项报告

- 涉税专业服务年度报告

- 涉税专业服务中止

- 涉税人员信息采集

- 3.15法律追责与救济事项

- 违法处置

- 纳税担保申请

- 行政救济

- 税务行政赔偿

- 税务行政诉讼

- 税务行政复议

- 税收协定相互协商程序

- 重新作出行政行为处理

- 税务行政补偿

- 3.16其他服务事项

- 特定企业发票信息导入

- 门票印制申请单查询

- 税控设备购买

- 个人所得税汇算清缴

- 3.17特色功能

- 新办纳税人套餐服务(智慧版)

- 其他

- 工行E支付

- 银联支付

- 4.我要查询

- 办税进度及结果信息查询

- 发票信息查询

- 申报信息查询

- 缴款信息查询

- 欠税信息查询

- 优惠信息查询

- 个体工商户核定定额信息查询

- 证明信息查询

- 涉税中介机构信息查询

- 纳税信用状态信息查询

- 违法违章信息查询

- 历史办税操作查询

- 5.互动中心

- 我的消息

- 预约办税

- 在线交互

- 纳税人调查

- 办税评价

- 纳税人需求

- 权益保护

- 税企互动信息反馈

- 6.公众服务

- 6.1通知公告

- 6.1.1 政策法规通知公告

- 6.2咨询辅导

- 6.3公众查询

- 7.常见问题

- 7.1 银联支付问题

- 7.2 实名认证问题

- 如何下载本手册

- 新疆税务APP操作手册