# 用安全边界原则保护好你的资金

巴菲特在19岁时就从格雷厄姆的书中读到了安全边际原则,现在他已经80多岁了,做了一辈子投资,他感叹:“安全边际原则仍然非常正确,非常有效,永远是投资成功的基石。”

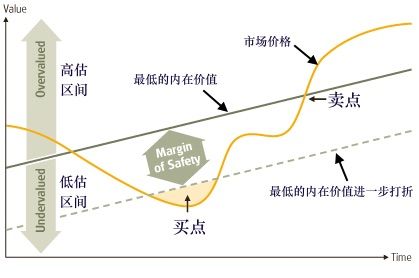

安全边界原则就是为了保证不亏钱的,而且不是喊喊口号的那种保证,而是想方设法考虑再三,包括各种不可能发生的情况都算上,还能保证的那种保证。具体如何操作,由于它的学术定义比较晦涩难懂,为了便于理解,我在网上找到一张图来说明。

如上图,安全边界就是在估值(估值往往是一个区间)的基础上取最低估值,再打一个大大的折扣。

## 用检查清单规避价值陷阱

安全边界在计算的时候还必须要注意一些特殊的情况,以便不会不小心掉到坑里面,让自己看似有安全边界保护,实则是掉进了价值陷阱。如何防止这种情况的发生,一个非常有效的方法就是建立一个安全边界的检查清单,下面就是作者搜罗和总结的安全边界检查清单。

1. **自身性格是否适合价值投资**

任何投资派别的使用都需要配套的性格,特别是价值投资,这方面要求更加突出。

价值投资需要两个非常重要的性格特质:不从众和耐心,光这两个性格特征可能就直接排除掉95%的投资者了。这个小概率,从一方面也对价值投资的有效性提供了一种保障。如果大众很容易学会,那么很快就会变得很拥挤。

如果你本身的性格特征和运用价值投资理念需要的特质不和,即使你学会了,你也发挥不了任何效果,纯粹在浪费自己时间。做不了价值投资,你可以去做趋势投资,什么马配什么鞍,什么样的性格配什么样的投资理念,这是基本的常识。

2. **抄底具有反身性的股票**

索罗斯的反身性指的是价格下跌可能会导致股票的价值下跌。在一定情况下,这种反身性会导致恶性循环。比如说股票价格下降导致公司无法开展正常的业务,无业务开展又会导致公司股价继续下降,从而形成恶性循环,比如2008年时的贝尔斯登,和2017年的乐视,一旦股价跌幅超过一定程度,大批的对冲基金就会停止与其交易,并提出提款要求,这种情况下,公司价值随着股价一起下跌,你买的实际上一点都不便宜。

3. **用单个财务指标做估值时,要注意其局限性**

拿市盈率指标举例。并不是说PE这个指标完全无效,而是它的有效性是有一定范围的,跨出了这个范围PE就是个“狗屁指标”。如:

* 处于周期顶点的低PE股票

PE这个指标对周期股来讲,几乎是完全没用的,除非你的E指的是Normalized Earning(正常化利润)。因为周期股的PE达到低点时,往往也是股价达到高点时。所以,如果你用PE做估值的话,你可能就会觉得这个公司非常的“便宜”,实际上它不过处于周期性高点而已。

* 衰退期或者业绩下滑的股票

某些投资者采用一个过分单纯的向后看的投资规则:买入低市盈率的股票。这个想法是支付一个盈利的较低倍数,投资者有可能买入一个失宠的便宜货。在现实中,跟随这种规则的投资者其实是只看后视镜来驾车。低市盈率的股票被压低股价,通常是因为市场价格已经反映了盈利急剧下跌的前景。买入这种股票的投资者也许很快会发现市盈率上升了,因为盈利下降了。

常见的盈利能力衰退有以下几种情况:

* 企业处于一个已经被技术彻底淘汰的行业

* 企业处于重资产的夕阳行业

* 企业竞争优势在丧失殆尽

处于以上三种情况下的股票,再便宜也不应该购买,因为其持续恶化的基本面会使股票越跌越贵,因为其目前看似很便宜的利润是不可持续的。

为什么PE这个常用的指标有巨大的局限性呢?

主要有两个原因:

* 大多数人使用的是当年的盈利,而1年的盈利很可能是不持续的。因此用PE时,要排除掉那些不可持续的利润,然后使用的是正常化的运营盈利能力(Normalized Earnings)

* PE完全没考虑一个企业的负债(资本架构)。实际上负债也是构成一个公司是低估还是高估的重要因素。

以上只是举一个市盈率指标的例子,记住所有的财务指标一定要组合起来用才可以识别出价值陷阱。

4. **隐藏资产丰厚,无催化剂的股票**

公司有大量的隐性资产,但是股权集中,没有催化剂,是典型的价投陷阱。要拿走这些隐性资产的价值,需要让管理层或者强迫管理层分拆或出售这些资产。

任何一个真正拿价投作为投资理念的人,首先要学的不是怎么赚钱,而是学会怎么躲坑。

这就是查理芒格让投资者去总结大家是怎么在股市里赔钱的原因。要真正从这个残酷的市场中获得超额收益,你要知道你的前辈们是怎么死在这个路上的。其实这就是安全边界,是真正的安全边界,而且你知道的越多,你就越安全。

- 什么是金牛智道平台

- 注册并开始学习

- 学习

- 智道投资六步法

- 1-测能力

- 2-设目标

- 3-定原则

- 4-选装备

- 5-看信号

- 6-确定下一个目标

- 2019年一期什么是投资框架

- 什么是投资

- 什么是投资框架

- 评估投资能力

- 什么是投资计划

- 什么是投资原则

- 什么是人机结合

- 什么是智能投资框架

- 什么是智能装备

- 2019年第二期 价值投资框架及其装备

- 价值投资框架介绍

- 价值投资的投资计划和投资原则

- 竞争优势原则

- 现金流原则

- 市场先生原则

- 安全边界原则

- 集中持有原则

- 长期持有原则

- 巴菲特价值投资机器人的研发思路和效果

- 2019年第三期 成长投资框架及其装备

- 成长投资投资框架介绍

- 后续课程预告

- 训练

- 开始训练的步骤

- 机器人的功能

- 机器人团队介绍

- 价值精选

- 回头看

- 巴菲特价值投资机器人(估值择时版)

- 巴菲特价值投资机器人

- 波段升值优化版

- 波段稳定优化版

- 行业龙头

- 行业龙头优化版

- 费雪成长投资

- 高频能手

- 评估评级

- 视频教程

- 结束语